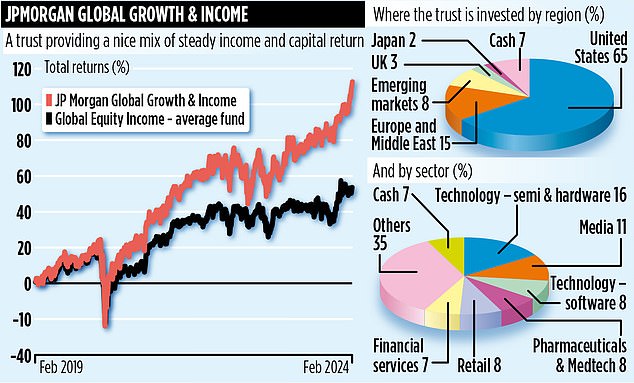

صندوق الاستثمار JP Morgan Global Growth & Income في حالة جيدة جدًا. في الواقع، بالمقارنة مع العديد من المنافسين، فهي في حالة صحية سيئة. يمتلك الصندوق المدرج في سوق الأوراق المالية بقيمة 2.3 مليار جنيه إسترليني مجموعة من أرقام الأداء القوية خلفه – على المدى القصير والطويل – مبنية على استراتيجية واضحة لتحديد أفضل الأفكار الاستثمارية من جميع أنحاء العالم.

كما أنه يدفع للمساهمين دخلاً مرتبطًا بالنمو في أصول الصندوق. بعبارات بسيطة، إذا زادت قيمة الأصول، فإن المساهمين يشهدون زيادة في أرباحهم.

بالنسبة للسنة المالية الحالية حتى نهاية حزيران (يونيو)، ستدفع دفعات أرباح ربع سنوية بقيمة 4.61 سنتا للسهم، أي أعلى بنسبة 8.5 في المائة عن العام السابق (تم دفع اثنتين منها بالفعل). وهي تعادل توزيع أرباح سنوية بنسبة 3.2 في المائة مع تداول الأسهم أعلى بقليل من 5.30 جنيه إسترليني. وتأتي المدفوعات من مزيج من الدخل من المحفظة واستخدام دخل الصندوق واحتياطيات رأس المال.

لقد تضافرت هذه العوامل – الأداء ووضوح الاستثمار والدخل المتزايد – لتحويل صندوق الائتمان الرائد لدى JP Morgan إلى شيء من الاستثمار الذي لا بد منه. ونتيجة لهذا فإن الطلب على أسهمها من قِبَل مجموعة من مستثمري القطاع الخاص ومديري الثروات بلغ حداً جعلهم يتداولون بما يزيد قليلاً عن قيمة أصول الصندوق ـ بما يسمى العلاوة.

وقد أقنع هذا الوضع الصحي مجلس إدارة الصندوق بتوسيع الصندوق بمقدار 40 مليون جنيه إسترليني من خلال طرح الأسهم وعرض البيع بالتجزئة. ومن المتوقع أن يتم الاستحواذ على هذا الطرح من قبل مديري الثروات الذين يحرصون على جذب العملاء، بينما سيجذب عرض التجزئة مزيجًا من مستثمري القطاع الخاص الحاليين والجدد. العرض يغلق يوم الثلاثاء

يقول جيمس كوك، أحد المديرين الثلاثة الذين يراقبون محفظة الصندوق الائتماني: “إننا ندير هذه المحفظة المناسبة لجميع الأحوال الجوية”. “إنه يسلم من خلال الدورات الاقتصادية والمالية والسوقية. إنها ليست مرتبطة بأي موضوع أو أسلوب استثماري معين – على سبيل المثال، النمو أو الاستثمار في القيمة. ينصب تركيز الصندوق بالكامل على إيجاد أفضل الاستثمارات من جميع أنحاء العالم.

الأرقام تعود إلى ما يقوله كوك. على مدى الفترات الخمس المنفصلة الماضية لمدة عام واحد، حقق الصندوق عوائد إجمالية قدرها 17.1 (في العام حتى فبراير 2024)، و5.8، و18.9، و15.9، و20.3 في المائة. ويحظى الفريق الثلاثي لمديري الصناديق بدعم نحو 80 محللاً داخلياً يجوبون العالم بحثاً عن الشركات التي يمكن أن تتناسب مع محفظة الصندوق في جميع الأحوال الجوية. حاليًا، لديهم حوالي 2500 سهم على رادارهم، لكن 52 منها فقط موجودة داخل الصندوق.

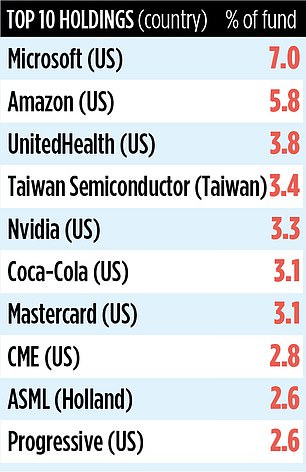

وتتجه محفظة الصندوق نحو الولايات المتحدة، حيث أن 65 في المائة من الأصول في الولايات المتحدة وثمانية من أكبر عشر ممتلكات هي شركات أمريكية كبيرة.

على الرغم من أن بعض الأسهم الأمريكية “السبع الرائعة” مملوكة – أمازون، وميتا، ومايكروسوفت، ونفيديا – إلا أنها تتجنب ألفابت، وأبل، وتيسلا لأن هناك بدائل أفضل.

الأربعة الذين يحملونهم محبوبون في المقام الأول لأنهم في طليعة ثورة الذكاء الاصطناعي المستمرة.

وتشمل الأسهم الأخرى التي يحرص المديرون عليها شركة فولفو السويدية لصناعة السيارات والشاحنات وشركة تصنيع أشباه الموصلات العملاقة التايوانية وشركة ASML الهولندية.

يقول كوك إن توسع الصندوق الائتماني لن يغير تكوين المحفظة مع استخدام الأموال النقدية المجمعة في جميع الأسهم البالغ عددها 52 سهمًا.

في حين يقول كوك إنه من المرجح أن تنخفض هوامش أرباح الشركة في الأشهر المقبلة مع انخفاض الطلب في الاقتصاد العالمي، إلا أنه لا يزال يعتقد أن هناك فرصًا للمديرين الأذكياء لتحقيق عوائد من خلال تحديد الشركات القوية التي تقف عند تقييمات جذابة.

مؤشر سوق الأوراق المالية الخاص بالصندوق هو JGGI ورمز التعريف الخاص به BYMKY69. رسوم الصندوق الجارية تنافسية بنسبة 0.5 في المائة.

اترك ردك