تم تحذير المسافرين من الوقوع في فخ بطاقات السفر المدفوعة مسبقًا عند الإنفاق في الخارج هذا الصيف.

ترك البريطانيون العائدون من إجازات خارجية ما مجموعه 582 مليون جنيه إسترليني متبقين على البطاقات في العام الماضي ، وفقًا لبحث أجرته شركة بطاقات الخصم للسفر Currensea.

هذا هو 78 جنيهًا إسترلينيًا لكل بطاقة مدفوعة مسبقًا في المتوسط ، مقارنة بـ 55.20 جنيهًا إسترلينيًا في العام السابق – قفزة بنسبة 33 في المائة.

يقول جيمس لين ، المؤسس المشارك لشركة Currensea: “ هناك مبلغ مذهل يضيع كل عام من المسافرين في المملكة المتحدة الذين يستمرون في استخدام بطاقات مسبقة الدفع باهظة الثمن وغير مريحة.

تركز العديد من الأسر على تأمين القيمة مقابل المال ، ولكن أكثر من نصف مليار لا يتم استخدامها في البطاقات مسبقة الدفع في الأدراج في جميع أنحاء البلاد.

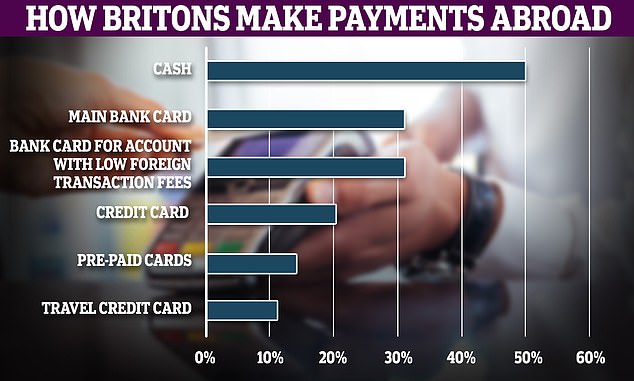

النقد لا يزال ملكًا: يختار نصف المصطافين في المملكة المتحدة استخدام النقود عند السفر إلى الخارج

تتطلب بطاقة السفر المدفوعة مسبقًا من المستخدمين زيادة رصيدهم بالعملة التي اختاروها قبل أن يذهبوا ، ولكن غالبًا ما يكون لديهم أسعار صرف أجنبي أقل من خيارات البطاقات الأخرى.

يكشف البحث أن 14 في المائة من المسافرين في المملكة المتحدة يستخدمون بطاقات مدفوعة مسبقًا لأموال إنفاق عطلاتهم – ما يقرب من 7.5 مليون شخص. ومع ذلك ، فإن أقل من واحد من كل عشرة (9 في المائة) ينفق كل الأموال التي أضافوها.

هذه الأموال معرضة لخطر النسيان إذا لم يستبدلها المسافرون على الفور بالجنيه الإسترليني وسحبوا. إذن ما هي الخيارات الأخرى؟

1. بطاقة ائتمان السفر

ستفرض عليك معظم بطاقات الائتمان رسومًا مقابل إجراء عمليات شراء أو سحب نقود في الخارج. ومع ذلك ، فإن بطاقات ائتمان السفر لن تفعل ذلك عادةً.

طالما أنك تدفع الرصيد بالكامل وفي الوقت المحدد كل شهر ، يمكن أن تكون خيارًا مثاليًا لقضاء العطلات.

يوصي Scott Dixon ، أحد أبطال المستهلكين ، بالعثور على بطاقة ائتمان لا تتقاضى رسومًا على صرف العملات الأجنبية أو السحب النقدي وتمنحك سعرًا جيدًا في السوق على تبادل العملات.

على سبيل المثال ، لا تتقاضى تأشيرة المكافآت من Barclaycard أي رسوم أو فائدة على الإنفاق والسحب النقدي في الخارج ، شريطة أن تقوم بالسداد بالكامل. يمكنك أيضًا الحصول على استرداد نقدي بنسبة 0.25 في المائة على جميع النفقات تقريبًا

يحب Dixon بطاقة ائتمان Halifax’s Clarity ، والتي لا تفرض رسومًا على الإنفاق الخارجي ، ولا توجد رسوم سنوية ورسوم صراف آلي منخفضة.

الميزة الأخرى لاستخدام بطاقة الائتمان في الخارج هي أنك محمي أيضًا بموجب المادة 75 من قانون ائتمان المستهلك بشأن المشتريات التي تزيد عن 100 جنيه إسترليني. هذا يحمل مزود بطاقة الائتمان المسؤولية بشكل مشترك في حالة حدوث أي نزاعات ، مما يعني أنه من المرجح أن يقوم برد الأموال لك إذا حدث خطأ ما.

قد يتم تطبيق رسوم على عمليات السحب النقدي ، ويقول ديكسون: “تحمل بطاقات الائتمان معدلات فائدة أعلى ما لم تدفع بالكامل كل شهر ، على الرغم من أنك ستحصل عادةً على” سعر سوق “شبه مثالي.

سيؤثر سحب النقود من بطاقتك الائتمانية على درجة الائتمان الخاصة بك ، حيث ينظر إليها على أنها علامة حمراء من قبل المقرضين الذين يرون أنها إدارة سيئة للأموال.

يقول ديكسون: “حاول وتجنب القيام بذلك قدر الإمكان”.

2. بطاقات الخصم للسفر

هذه تشبه تمامًا بطاقة الخصم العادية ، لكنها لا تفرض “رسوم معاملات غير جنيه إسترليني”.

تحتاج عادةً إلى تقديم طلب لفتح حساب جاري جديد للحصول على حساب ، ثم تحويل الأموال من حسابك المصرفي الرئيسي. إذا كنت تستخدم الخدمات المصرفية عبر الإنترنت ، فيمكنك تحويل المزيد من الأموال طوال العطلة متى احتجت إليها.

تعد Chase و Starling من الخيارات الشائعة ، حيث يقدم كلاهما إنفاقًا مجانيًا وسحبًا نقديًا في جميع أنحاء العالم.

مجاني وسهل: يقدم Chase و Starling إنفاقًا بدون رسوم وسحب نقدي في الخارج

تقدم بطاقة Chase Mastercard أيضًا استرداد نقدي بنسبة 1 في المائة على الإنفاق لمدة عام واحد ، بمجرد تنشيطها في التطبيق. ضع في اعتبارك أن Chase هو تطبيق فقط ، لذلك ستحتاج إلى هاتف ذكي لاستخدامه.

إذا كنت لا ترغب في فتح حساب مصرفي جديد ، فإن Currensea تقدم بطاقة خصم للسفر تتيح للأشخاص الإنفاق مباشرة من حسابهم الجاري عندما يكونون في الخارج.

تقدم أسعار صرف العملات الأجنبية بنسبة 0 في المائة إلى 0.5 في المائة فوق سعر الصرف الأساسي.

تدعي الشركة أن المستخدم الذي ينفق 1500 دولار أثناء زيارته للولايات المتحدة سيوفر 40 جنيهًا إسترلينيًا مقارنة باستخدام بطاقة من أحد البنوك الشهيرة ، و 50 جنيهًا إسترلينيًا مقارنةً ببطاقة Travel Money المدفوعة مسبقًا الخاصة بمكتب البريد.

يجب ألا تدفع بالجنيهات أبدًا عندما تكون بالخارج باستخدام بطاقة الخصم. اختر دائمًا العملة المحلية ، وأصر على نقطة الدفع التي تريد أن تدفعها بالعملة المحلية للحصول على أفضل سعر صرف يقدمه مزود بطاقتك.

3. النقد

لا يزال النقد هو السمة عندما يتعلق الأمر بالسفر ، حيث يستخدم 50 في المائة من المسافرين في المملكة المتحدة النقود لسداد مدفوعات في عطلة وفقًا لـ Curensea.

يسمح لك استخدام النقد بتثبيت سعر الصرف وكذلك الالتزام بالميزانية.

غالبًا ما يستنتج تجار التجزئة أنهم يقدمون لك معروفًا من خلال منحك خيار الدفع بعملتك المحلية. في الواقع ، يطبقون سعر صرف أسوأ ويقتطعون من رسوم البطاقة

من الأفضل استخدام بطاقة الخصم أو النقد لشراء العملات الأجنبية. إذا دفعت لمكتب بريطاني ببطاقة ائتمان ، فسيتم احتسابه على أنه سحب نقدي ، لذلك هناك رسوم وفوائد حتى لو قمت بالسداد بالكامل.

ينصح سكوت ديكسون ، بطل المستهلك ، أن المصطافين الراغبين في استخدام النقود في الخارج يجب ألا يشتروا العملة من المطار.

بدلاً من ذلك ، قال: “قارن أسعار صرف العملات الأجنبية عبر جميع مقدمي الخدمات. غالبًا ما تقدم محلات السوبر ماركت أسعارًا تفضيلية لحاملي بطاقات الولاء. اسأل بلطف عما إذا كان بإمكانهم أن يقدموا لك سعرًا أفضل للمبالغ الكبيرة. إذا لم تسأل ، فلن تحصل.

غالبًا ما يسأل تجار التجزئة بلطف ، بطريقة تشير إلى أنهم يقدمون لك خدمة من خلال منحك خيار الدفع بعملتك المحلية.

في الواقع ، يطبقون سعر صرف أسوأ ويقتطعون من رسوم البطاقة. لا توجد فوائد لك في الدفع بعملتك المحلية “.

إذا انتهى بك الأمر بالنقود في نهاية رحلتك ، فيمكنك عادةً استبدالها بالجنيه الإسترليني أو عملة أخرى إذا كنت مسافرًا إلى مكان آخر. ومع ذلك ، لن يقبل مبادلو العملات عادة العملات المعدنية.

المال الحقيقي: يظل النقد هو الطريقة الأكثر شعبية للسياح في المملكة المتحدة للإنفاق في الخارج

4. البطاقات مسبقة الدفع

هذه هي البطاقات التي تقوم بتحميل الأموال عليها – إما عملة وجهة عطلتك ، أو الجنيه ، لذا فهي تستخدم سعر الصرف عندما تنفق.

سيستخدم مقدمو الخدمات “سعر الصرف بين البنوك” (سعر الصرف المثالي) ؛ السعر الذي تحدده Mastercard أو Visa ؛ أو واحدة من هذه مع إضافة رسوم – غالبًا ما بين 1 في المائة و 2.5 في المائة.

هذا هو السبب في أن بطاقة الائتمان أو الخصم الخاصة بالسفر يمكن أن تكون بديلاً أفضل لبطاقة الدفع المسبق.

يمكن أن تؤدي عمليات السحب على البطاقات مسبقة الدفع غالبًا إلى فرض رسوم أو ضعف أسعار صرف العملات الأجنبية. يمكن أن تؤدي الأموال المتبقية على بطاقات السفر أيضًا إلى رسوم صيانة إذا لم يتم استخدام البطاقة.

على سبيل المثال ، تفرض بطاقة Post Office Travel Money Card على المستخدمين 2 جنيهًا إسترلينيًا شهريًا إذا لم يتم استخدام البطاقة لمدة 12 شهرًا.

يقول Currensea إن 30 في المائة من المصطافين في المملكة المتحدة يعتقدون خطأً أن البطاقات المدفوعة مسبقًا تقدم أسعار صرف عملات أجنبية أفضل على المعاملات الخارجية ، ولكن هذا ليس هو الحال في كثير من الأحيان.

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر فوقها ، فقد نربح عمولة صغيرة. يساعدنا ذلك في تمويل This Is Money ، وجعله مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك